写稿

投稿

写稿

投稿

来源:全国能源信息平台

北极星氢能网讯:前言:通过梳理中国燃料电池汽车产业链相关企业情况、配套能力,总结出中国燃料电池汽车产业链特点,并 结合与国外典型产品产业配套情况的比较,归纳出中国燃料电池汽车产业链以及产业环境的优势及薄弱点,指出 中国燃料电池汽车产业链发展的难点和重点。

1 研究背景

产业链完整度是衡量产业竞争力的重要指标。近年来, 战略性、支柱性产业的产业链完整度持续引发重要关注。新 能源汽车是中国汽车产业由大变强的重要技术路径,其产业 链完整度在一定程度上决定了汽车强国战略的成败。燃料电 池汽车作为新能源汽车的重要部分,2018 年以来中国整车 生产和推广应用规模快速扩大,其中 2019 年国内共生产燃 料电池商用车超过 3 000 辆,生产和应用规模跃居全球第一。 与此同时,国内燃料电池汽车相关产业也加速布局,在规模 化推广之前,有必要对燃料电池汽车产业链进行梳理与分 析,认清产业链优势及薄弱点,瞄准产业布局着力点,从而 提升产业的国家竞争力。

1.1 中国燃料电池汽车产业链总体情况

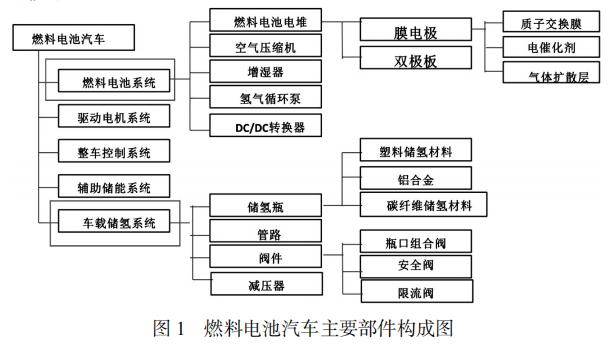

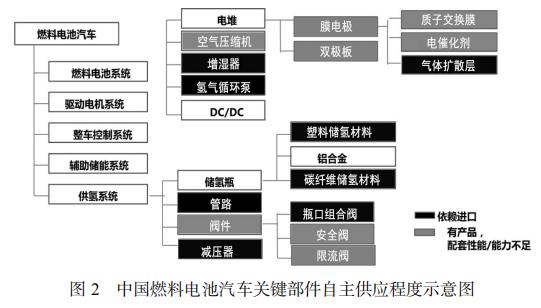

燃料电池汽车产业链主要包含上游(燃料电池动力系统 及关键部件)和下游(整车生产)两大部分。与传统汽车产 业链相比,燃料电池汽车产业链主要新增了燃料电池系统和 车载供氢系统,其中燃料电池系统是核心结构。主要部件构 成如图 1 所示。

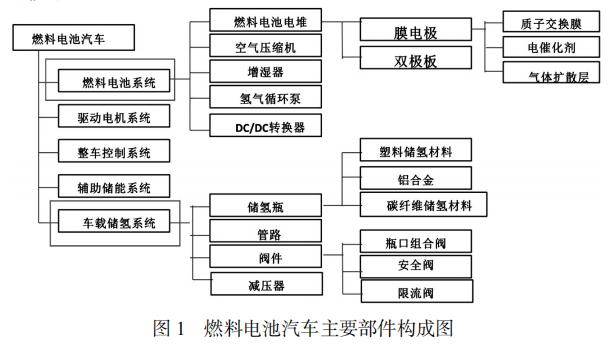

燃料电池汽车产业链内,已经集聚了数量较多的国内生 产企业。国内燃料电池汽车关键部件及整车主要生产企业如表 1 所示。

2 中国燃料燃料电池汽车产业链特点

2.1 下游整车产业,大品类齐全,实际量产以商用车为主

商用车是目前中国燃料电池汽车的主要应用领域,产品 种类主要包括大中型客车、轻型客车、轻型货车(物流车)。 主要参与企业包括宇通、中通、北汽福田、佛山飞驰、上海 申沃、南京金龙、上汽大通、东风、奥新新能源等。另外, 中国重汽已推出一款氢燃料电池港口牵引重卡。

乘用车方面国内较早涉足的仅有上汽(荣威 950),近 期发布燃料电池汽车乘用车样车的企业包括武汉格罗夫和爱 驰汽车(甲醇燃料电池汽车),长城、广汽、奇瑞、吉利(甲 醇燃料电池)等车企规划 3~5 年内推出其燃料电池车型。但 截至目前,燃料电池乘用车总体上均处于研发验证阶段。

在产品路径上,当前中国以商用车产品为主,而日本和 韩国以乘用车为主,究其产品路径差异的原因,主要在以下 方面。

一是产业层面,在乘用车领域中国纯电动和插电式汽车 发展迅速,性价比不断提升,已经赢得了一定的市场空间, 在商用车领域,纯电动和插电式技术路径在续驶里程、便 利性等方面弊端突出,给燃料电池汽车发展提供了一定的 空间。

二是市场层面,燃料电池汽车整车成本高于燃油车和纯 电动汽车,参照中国推广纯电动和插电式汽车的经验,国内 城市公交主要由地方财政支持购买和运营,较适宜设立专项 资金等方式弥补购车和运营成本的大幅上升。另外,当前氢 燃料汽车推广的主要制约是氢能基础设施不足,在发展初 期,定点定线运行的商用车解决氢能加注问题较乘用车更易 于实现。

三是技术与法规层面,与日韩车辆的电堆多采用金属双极板不同,中国电堆企业主要是采用石墨双极板,石墨双极 板体积功率较金属双极板低 20%~30%,导致电堆体积较 大,不便于在乘用车上布置,而石墨双极板寿命是金属双极 板循环寿命 1.5 倍以上,更适合在寿命需求更高的商用车领域。另外,中国尚未建立四型瓶的使用规范,目前采用三型 瓶无论是 35 MPa 还是 70 MPa,体积和质量都较四型瓶大很 多,不便于在乘用车上进行布置,而商用车对体积和质量增 加的敏感度低于乘用车。

国内外产品路径的差异是技术、市场、法规等多重因素 综合选择的结果,对中国来说,燃料电池汽车从商用车切入, 虽然有电堆技术要求较低,不利于电堆及零部件技术的迅速 提升的弊端,但总体来看利大于弊。首先是中国在乘用车方面纯电动和插电式汽车发展较快,已经确立了一定的技术自 主可控性和产品经济性优势,从商用车切入一方面可以避免 对原有投入的浪费,另一方面燃料电池商用车正好弥补纯电 动商用车在续驶里程、便利性方面的先天不足。其次是从安全性方面考虑,在发展初期,公交等公共交通服务领域配套 的加氢站便于安全监控,从而保障运营安全。

2.2 上游部件产业:主要部件总体实现从无到有,部分尚存空白

燃料电池电堆、燃料电池系统、车载高压供氢系统等核 心主要部件总体实现从无到有。其中产业链比较密集的领域 有燃料电池电堆集成、燃料电池系统集成、大功率燃料电池 汽车用 DC/DC、储氢瓶、高压储氢瓶用铝合金;企业数量 较少产业链相对薄弱的领域有膜电极、双极板、催化剂、质 子膜;产业链尚属空白的领域有炭纸、气体扩散层、氢气循 环泵、增湿器、碳纤维储氢材料、塑料储氢材料、瓶口组合 阀、高压管路、减压器。鉴于无增湿燃料电池电堆已成为发 展趋势,且中国新源动力等企业也已研发出无增湿燃料电池 电堆,增湿器目前产业空白的影响可忽略。

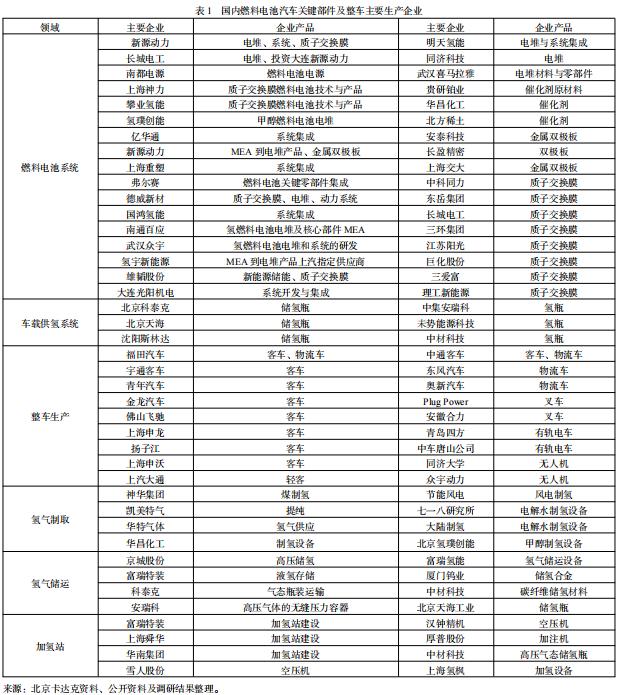

2.3 实际量产中,依赖进口的核心部件和关键基础材料仍较多

受国内工业基础能力依然薄弱的影响,若追溯到关键基 础材料、核心基础零部件、元器件的层面,批量化产品的应 用仍需依赖进口。依赖进口的原因主要有两种,一种是国内 产业链尚存空白;另一种是国内有供应商,但产品性能或供 应商配套能力不能满足要求。

如图 2 所示,图中黑色阴影部分的产品是目前国内产业 空白,完全依赖进口的产品,灰色阴影部分代表国内虽然有 相应产品,但由于性能不足或车标配套能力不足,目前阶段 也主要依赖于进口的领域,在燃料电池汽车核心部件方面, 中国目前主要掌握的是电堆和电堆系统的集成、车载储氢瓶 的集成。

2.4 生产和研发测试设备是较大短板

燃料电池试制及生产设备,如专用涂布机等,目前国内 有自行研发,但主要是企业自用,尚未形成通用产品。测试 设备目前主要依赖进口,比如膜电极、高压储氢瓶、供氢阀 件的测试设备主要来自加拿大 GREENLIGHT 公司、日本 ESPEC 和德国 CTS 公司等。另外,加氢站用设备包括空气 压缩机、各类管路和阀件以及加氢枪等目前也主要依赖于国 外进口。其中站用压缩机生产企业主要有美 HYDRO-PAC 公司、美国 PDC 公司、德国 Linde 公司,站用高压储氢罐代表生产企业为美国 AP、美国 CPI 公司,氢气加注机主要 由德国 Linde 和美国 AP 公司供应。

2.5 近年产业集聚加速,初步形成几大集聚区,有助于产 业链的加速完善

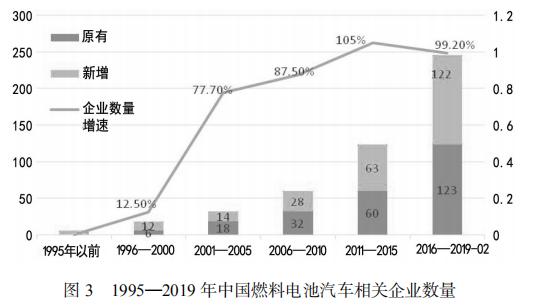

图 3 给出了 1995—2019 年中国燃料电池汽车相关企业 数量。截至 2019-02,中国燃料电池汽车相关企业数量近 250 家,其中近三年来相关企业数量增速加快,并初步形成了长 三角、华南及环京几大产业集聚区。另外,中部、西部、东 北一些电动汽车产业相对落后,或工业副产氢以及光电水电 资源较为丰富,以及气候极寒等地区,也是布局燃料电池汽 车产业的重要区域。

2.6 大型企业集团进场,加快产业链构建和集聚

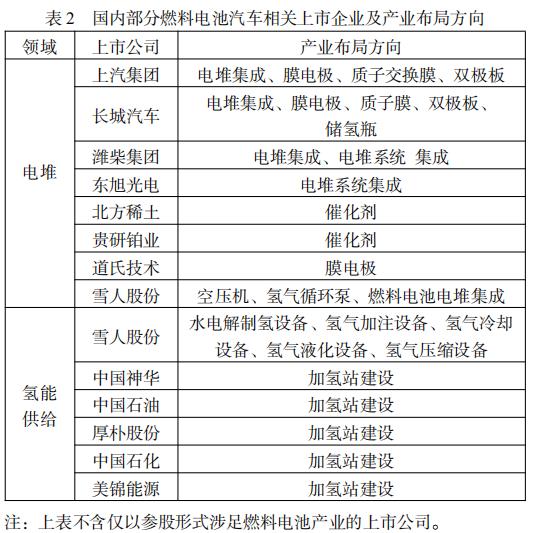

2017 年以来,上汽集团、潍柴集团、长城集团、雪人 股份等国内大型企业纷纷调整业务战略或增加业务版块,快 速布局氢能与氢燃料电池核心零部件产业,其中上市公司超 过 30 家。大型企业集团进入燃料电池核心零部件产业,凭 借资金实力和渠道优势以及大规模的研发和产业投入,加速 了产业链的构建和集聚,加快了燃料电池汽车国产重要部件 性能提升和规模化生产的时间表。国内部分燃料电池汽车相 关上市企业及产业布局方向如表 2 所示。

2.7 地方政府积极推动,有助于产业链进一步健全

截至 2020-05,全国有近 50 个省、市、地区出台相关规 划、政策,鼓励当地氢能及氢燃料电池汽车的发展。其中长 三角、珠三角省市政策数量占地方政策总数的 60%左右,这 些政策涉及加氢站建设补贴、车辆推广应用补贴、氢能产业 规划、重点项目研发等诸多方面。多地区通过氢能小镇、氢 能产业园、氢能科技园等多种形式,鼓励氢能及氢燃料电池 汽车发展。 地方政府当前积极发展氢能及氢燃料电池汽车, 一方 面有立足地方经济发展和产业转型升级,寻找新的发展抓手 的积极因素,但也不乏有些地方政府在对技术路线缺乏了解 情况下,受资本和部分相关企业的推动而盲目决策。

2.8 中日典型燃料电池汽车主要部件供应商对比

日本在燃料电池汽车方面领先全球,不止在于技术优 势,还在于其强大的供应链体系,以丰田 Mirai 燃料电池核 心部件为例,如表 3 所示,其电堆、氢气供给系统、空气供 给系统的主要供应商基本为本土企业,其中电装、丰田自动 织机、爱信精机、丰田纺织、捷太格特主要供应商均为丰田 公司控股企业。而国内典型客车产品核心部件的供应商主要 集中于欧美日等国,国内企业目前主要从事电堆集成、电堆 系统集成、氢气供应系统集成的工作。

3 结论

受制于材料、加工制造等基础工业,中国燃料电池汽车 产业链布局呈现“倒金字塔”形,集成类企业多,关键材料 及核心部件生产企业相对少。整车、电堆、电堆系统的集成方面较强,电堆核心材料如气体扩散层,车载供氢系统的核 心材料如碳纤维储氢材料、塑料储氢材料,关键阀件如瓶口 阀、减压器、高压管路等尚属空白,研发测试设备是较大短 板。综上所述,电堆核心部件及关键材料、储氢瓶核心部件 及关键材料,是提升中国燃料电池汽车国家竞争力的重要产 业环节,需重点加以科技研发及产业布局。

声明:以上内容转载自北极星电力新闻网,所发内容不代表本平台立场。